Asi každý investor nebo trader už někdy slyšel o „zářijovém efektu“. Tedy o tom, že tento měsíc z pohledu sezónnosti nepřináší finančním trhům nic dobrého a je spíš předzvěstí červených čísel.

Podobných „mýtů” je samozřejmě celá řada, a ne vždy jsou pravdivé. Pojďme se tedy podívat, jak to se zářím opravdu je.

V případě zářijového efektu se ukazuje, že se nejedná jen o pouhou investorskou říkanku. Při pohledu na historickou výkonnost indexu S&P 500 zjistíme, že září opravdu je tím nejhorším měsícem.

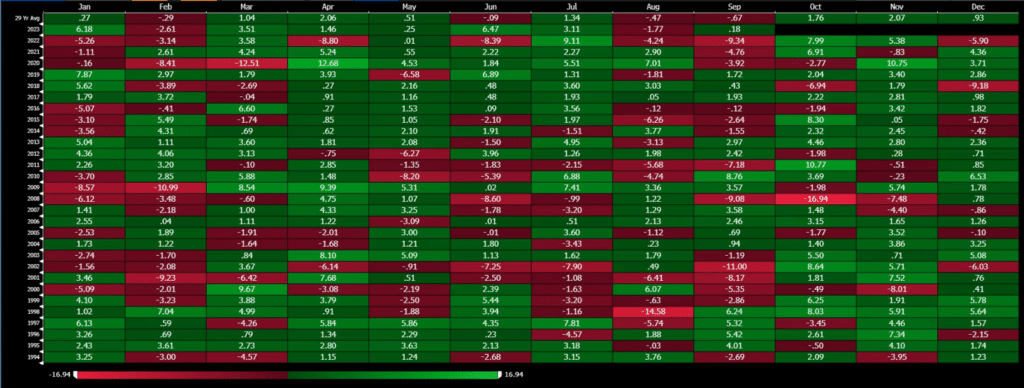

Za posledních 30 let je průměrná výkonnost za měsíc září – 0,67 %.

Ve ztrátě skončil tento měsíc v posledních třech případech, kdy klesal v roce 2020, 2021 a 2022. Předtím přišly 3 roky mírných zisků od 0,43 % až po 1,72 %.

Nejdelší sérii ztrát za posledních 30 let jsme zaznamenali mezi lety 1999 a 2003, kdy praskla internetová bublina.

Měsíční výkonnost indexu S&P 500 za posledních 30 let

Zdroj: Bloomberg terminal

Podle některých investičních stratégů je měsíc září anomálií, která se objevuje bez jakýchkoliv zásadních událostí. Existuje však celá řada teorií, proč během měsíce září vidíme na akciových trzích tradičně horší výkonnost.

Jedna z teorií řeší situaci, kdy se akciovým trhům během letních měsíců dařilo — v důsledku toho mohou investoři vybírat zisky před nejistým koncem roku.

Existuje také teorie, že investoři vybírají zisky před začátkem školního roku, aby mohli platit dětem školné a náklady na školu obecně.

Z obou vychází také další teorie, která bude možná nejblíže pravdě, a to fakt, že se jedná o psychologický jev, kdy investoři očekávají horší výkonnost měsíce září a upraví tak svá portfolia.

Měsíc září je také specifický tím, že jde o poslední měsíc třetího čtvrtletí.

Firmy čeká reportování zisků, jak moc se jim dařilo během letních měsíců, a to může být pro řadu investorů u některých firem velmi nejisté.

Investiční fondy také koncem čtvrtletí upravují svá portfolia, aby mohly reportovat, že drží převážně ty nejlépe preformující akcie za uplynulé tři měsíce, a přilákaly tak další peníze do svých fondů.

Nutno však zmínit, že každý větší zářijový pokles byl spojen s nějakou konkrétní událostí. Minulý rok propad vyvolal Jerome Powell a jeho projev v Jackson Hole koncem srpna.

V roce 2009 padla banka Lehman Brothers. V září roku 2001 klesaly akcie kvůli teroristickým útokům na dvojčata a rok poté se v září spustila vlna výprodejů v důsledků technologické bubliny na akciích.

V roce 2021 pak pokles způsobil růst výnosů ze státních dluhopisů.

Na září roku 2023 máme zatím pouze naplánované zasedání amerického Fedu a další makroekonomické události.

Fed pravděpodobně finanční sféru nedostane pod větší tlak, jelikož na své kroky připravuje trhy s velkým předstihem, a musel by je tak výrazně překvapit.

Celá situace je však poměrně nejistá, a propad tak může přijít i kvůli méně důležité zprávě.

Zářijová červená čísla ale nemusí nutně znamenat něco zlého. Pro dlouhodobého investora takový propad může být skvělá příležitost k nákupu za nízké ceny.

Na druhé straně tradeři i investoři hledající hedge proti svým dlouhodobě drženým pozicím mohou takovou situaci využít pro spekulaci na pokles cen daných instrumentů.

Ze statistického pohledu je září ideálním měsícem na shortování.