Jak a kam investovat? Investování získává na popularitě. Chce to ale vědět, jak na to.

Investování se stává čím dál běžnější výbavou nejedné české domácnosti. Důvodů je hned několik. Prostřednictvím investování se lidé finančně zajišťují na stáří, vytvářejí si finanční rezervu anebo prostě jen chrání peníze před inflací.

I když se banky všemožně snaží přesvědčit své klienty, že to nejlepší, co mohou udělat se svými volnými penězi, je jejich vložení na spořicí účet, jednoduchý výpočet ukazuje, že ani toto řešení peníze před inflací neochrání.

Zatímco banky klientům nabídnou na spořicích účtech roční zhodnocení ve výši cca 1 až 6 % a to ještě za striktně daných podmínek, investování lidem nabízí lepší výnos.

Zejména pak na delším časovém horizontu.

Ale má to i své podmínky. Tou první je, že investovat se musí umět. A tou druhou přijetí rizika ztráty. Pojďme se podívat na to, jak a kam investovat.

Jak a kam investovat

Kolektivní investování

Penzijní fondy

Nejrozšířenějším investováním v České republice je investování prostřednictvím penzijních fondů ve třetím pilíři důchodového systému. V současnosti tak peníze do penzijních fondů posílá cca 4,4 milionů Čechů.

A i když většina z nich si v penzijních fondech takzvaně spoří na stáří, není slovo spoří úplně na místě, protože i penzijní fondy investují peníze lidí. Podle zvolené investiční strategie je zhodnocují na finančních trzích.

Stát k jejich výsledku pak přidává státní příspěvek, který může být až 230 korun měsíčně. A je to právě státní podpora, která českou veřejnost přivádí do penzijních fondů.

Podílové fondy

Stejně jako prostřednictvím penzijních fondů lze investovat prostřednictvím podílových fondů, byť v jejich případě stát nedává žádný státní příspěvek.

Na druhou stranu u podílových fondů odpadají omezení, jež jsou platná u penzijních fondů. Ten hlavní rozdíl je, že z podílových fondů může investor vybrat peníze kdykoli se mu zachce.

Nemusí čekat až mu bude 60 nebo 65 let, jak je tomu u penzijních fondů.

Investování na vlastní pěst

Další možností, jak investovat na finančních trzích, je investování takzvaně na vlastní pěst. Investor si najde svého brokera, přes kterého bude na finančních trzích nakupovat a prodávat aktiva. Zatímco u podílových fondů platí poplatky za správu investice, brokerovi platí za každý realizovaný nákup nebo prodej.

Investování na vlastní pěst má své výhody, ale i nevýhody.

Investování na vlastní pěst má své výhody, ale i nevýhody.

Tou hlavní výhodou je, že investor si sám vybírá konkrétní investiční aktiva, která koupí či prodá.

Nevýhodou ovšem je, že zatímco v podílovém fondu snáz a levněji diverzifikuje rizika, u investování na vlastní pěst investor většinou nedisponuje tolika penězi, aby nakoupil stejné množství aktiv, které může nakoupit podílový fond.

Pokud vsadí na špatného koně, hrozí mu větší riziko ztráty, protože má jen omezený počet dalších aktiv, která by mu ztrátu vyrovnala.

ETF

Určitou výjimku v této věci tvoří takzvané burzovně obchodované fondy (ETF). To jsou fondy, jejichž akcie se prodávají na finančních trzích, ale tyto akcie v sobě stejně jako podílové fondy zahrnují více aktiv.

ETF většinou kopírují některý ze známých indexů, to znamená, že nákupem jedné akcie ETF, nakoupí investor celý index.

Online obchodování (CFD)

Možnost vyzkoušet si online obchodování s akciemi, komoditami, kryptoměnami, ETF či burzovními indexy nabízí např. aplikace Plus500 (recenze zde).

Oproti tomu sociální obchodní platforma eToro (psali jsme o ní zde) nabízí automatické kopírování obchodů jiných obchodníků prostřednictvím technologie CopyTrader. Obě zmíněné služby poskytují zkušební demo účet.

Samostatný článek o forex tradingu si můžete přečíst zde.

Jak a kam investovat: Investice mimo finanční trhy

Investovat se dá i mimo finanční trhy. Pokud necháme stranou investice například do vzdělání a osobního rozvoje, patří mezi nejoblíbenější investice do realit, ale i komodit, jako je zlato, káva nebo čokoláda.

Na druhé straně mezi investicí například do akcií či realit a investicí do zlata nebo drahých kamenů je velký rozdíl.

Na druhé straně mezi investicí například do akcií či realit a investicí do zlata nebo drahých kamenů je velký rozdíl.

V prvním případě investorovi vzniká takzvaný pasivní příjem. U akcií to mohou být dividendy, nárůst hodnoty akcie, u investičních nemovitostí to může být nájem, u dluhopisů úrok.

Totéž ale už neplatí u investic do zlata nebo drahých kamenů. U nich jde spíše o snahu uchovat hodnotu peněz.

TIP: Přečtěte si knihu Bohatý táta, chudý táta od Roberta T. Kiyosaki, která se zabývá investicemi (i do realit) s cílem dosáhnutí finanční nezávislostí a svobody.

Jak a kam investovat: další možnosti

Jsou tu ale i další typy investic. Investovat lze například do podnikání. Což může platit stejně dobře pro vlastní i cizí podnikání. Jako příklad uveďme populární investice do startupů, ale třeba i P2P nebo P2B půjček.

Možností je nepřeberně.

Investovat přitom lze několik milionů korun, stejně jako pár stokorun. Například minimální hranice vložených investic u P2P bývá od 200 korun a výše v závislosti na počtu realizovaných investic.

Investovat přitom lze několik milionů korun, stejně jako pár stokorun. Například minimální hranice vložených investic u P2P bývá od 200 korun a výše v závislosti na počtu realizovaných investic.

Největším rizikem pro investora (věřitel) u platformy P2P je nesplacení půjčené částky dlužníkem. Výkonnost portfolia investora je přitom závislá na jím zvolené strategii.

Jak a kam investovat: alternativní investice

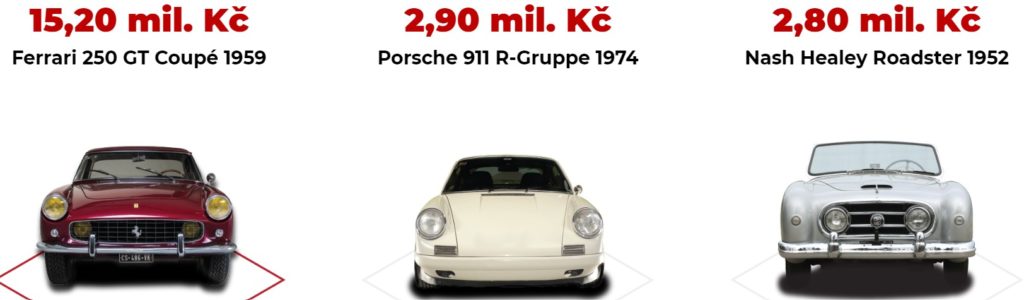

Samostatnou kapitolou investic mimo kapitálové trhy jsou pak takzvané alternativní investice. To mohou být investice například do unikátních sběratelských a historických předmětů (jako třeba veteránů zde), umění, poštovních známek, vína nebo i vinylových desek.

Alternativní investice se přitom stávají v poslední době velkým trendem, protože v sobě skrývají kouzlo sběratelství. I zde ale platí rizika. To, co může mít pro jednoho cenu zlata, například poslední kus do sbírky, může být pro jiného zcela bezcenné.

Hledáte možnosti, kam investovat?

Podívejte se na ty nejlepší investiční příležitosti v tomto roce, které vydělávají peníze.

Pravidla, jak investovat

Investování peněz má svá daná pravidla, ať už člověk investuje na finančních trzích nebo mimo ně.

Tím hlavním pravidlem úspěšného investora je „levně“ nakupovat a „draze“ prodávat. Jenom tak může investor dosáhnout na kýžený zisk.

A právě zde spočívá největší úskalí investování.

Další pravidlo investování zní, že investovat se mají pouze ty finanční prostředky, které v danou chvíli investor nepotřebuje.

A nejenom v danou chvíli.

Vůbec nejčastější chybou je předčasné stahování investic z důvodu potřeby peněz. Důvod je, že to investoři v drtivé většině provádějí v časové tísni, respektive v nesprávnou dobu.

Ukažme si to na příkladu.

Investor se rozhodne investovat do akcií automobilek. Na začátku si určí, že peníze do jejich akcií vloží na deset let. Jenomže se ukáže, že hodnota jeho investice se po roce držení nevyvíjí dobře.

Investor se rozhodne investovat do akcií automobilek. Na začátku si určí, že peníze do jejich akcií vloží na deset let. Jenomže se ukáže, že hodnota jeho investice se po roce držení nevyvíjí dobře.

Pokud investor začne panikařit a akcie začne v ten okamžik rychle prodávat, aby neprohluboval ztrátu, již tím ztrátu realizuje. Akcie prodává za nižší cenu, než za kterou je nakoupil.

Chyba je ale na straně investora, a ne akcií automobilek. Hlavním znakem investování totiž je, že ceny aktiv na finančních trzích kolísají. Jejich ceny v čase klesají i rostou.

To je podstata finančních trhů, s níž je třeba počítat, a poučeného investora to nikterak nepřekvapí, protože jenom díky proměnlivosti cen mohou finanční trhy přinášet zisk.

Co z toho plyne?

To, co bylo již řečeno. Svou investici investor prodává ve chvíli, kdy je její cena nahoře. Ne, když je dole.

V tomto ohledu pak dále platí, že když se objeví zaručené informace o fantastickém růstu hodnoty některého investičního aktiva, bývá pro jeho nákup většinou už pozdě.

Na vlně popularity daného aktiva chtějí vydělat všichni, což má v praxi ten důsledek, že ceny daného aktiva letí nahoru. Aktivum se stává drahé a v určitém momentu jeho vyšroubovaná cena splaskne jako bublina.

Jak a kam investovat: Kolik to stojí

Investovat může každý. Movitý člověk, který investuje po milionech korun, i domácnost s průměrným příjmem, která posílá každý měsíc do podílových fondů několik stokorun.

Investování je spravedlivé k oběma skupinám. Obě skupiny totiž investují do těch samých aktiv a ty bez ohledu na to, kdo je kdo, buď rostou, nebo klesají.

Buď tedy přinášejí zisk, nebo ztrátu. Záleží na kvalitě investice.

Pokud milionář zvolí špatnou investiční strategii i aktivum prodělá stejně jako běžná rodina. A to platí i obráceně.

Ostatně i to je důvod, proč odborníci doporučují všem zájemcům o investování, aby vkládali své peníze do věcí, o kterých mají alespoň základní povědomí, anebo je prostě mají rádi, což už samo o sobě znamená, že o nich něco vědí.

Zatímco někdo může mít radost z akcií Applu, jinému akcie nic neříká, a raději peníze vloží do něčeho, co má rád. To může být například umění, poštovní známky, drahé kameny, prostě alternativní investice.

I investování je třeba se naučit

Situace na investičním trhu v České republice odpovídá své minulosti. Zatímco ještě za první republiky bylo investování něčím docela běžným, po roce 1948, kdy se moci chopili komunisté, došlo k přerušení (stejně jako v jiných oborech) této tradice a investování dostalo nálepku sprostého spekulování.

I to je jeden z důvodů, proč se česká společnost investování teprve učí. Proč překonává nedůvěru k investování a často i dělá začátečnické chyby. Dobrá zpráva přitom je, že poučených investorů přibývá.

A jak se pozná poučený investor? Odpověď je jednoduchá, pozná se podle toho, že je imunní vůči fantastickým nabídkám na snadné, rychlé a vysoké zhodnocení.

Naopak si je vědom toho, že investování je běh na dlouhou trať, stejně jako toho, že peníze zhodnotí pouze pokud bude investovat disciplinovaně.