Pasivní investování je jedním z hlavních trendů v oblasti financí v posledních desetiletích.

Z tohoto trendu těží zejména burzovně obchodované fondy (ETF), které jsou jedním z nejoblíbenějších nástrojů dlouhodobého investování do akcií.

ETF, které jsou založeny na akciových indexech, jsou levné a podle odhadů překonávají svým výnosem 85-95 % aktivně spravovaných fondů.

U ETF investor není ani vystaven riziku nesprávného výběru akcií, protože většina ETF jich obsahuje několik set až několik tisíc. Jsou tak často investiční volbou pro širokou veřejnost.

I k pasivnímu investování se však dá přistupovat různými způsoby.

Dlouhá léta byly dva hlavní směry buď investování do fondů spravovaných bankami nebo opakované nakupování individuálních ETF u brokera.

První je spojeno s poměrně vysokými poplatky, druhé s nutností aktivní správy portfolia ve formě pravidelných příkupů, případného rebalancování a dalších akcí.

V posledních letech se mezi tyto možnosti zařadily ještě robo-poradci, kteří se svými nižšími poplatky a jednoduchou použitelností tvoří jakýsi mezistupeň mezi dvěma výše zmíněnými extrémy.

Nově se pak do košíku možností pasivních investic připojily také Investiční plány XTB, které čerpají z jednoduchosti robo-poradců, ale nechávají nulové poplatky stejně jako tomu je u běžných obchodů ETF u brokera.

Nabízí se tak porovnání těchto dvou pasivních produktů — tím nejzásadnějším rozdílem jsou pro mnohé poplatky.

Robo-poradci se většinou pohybují okolo ročního poplatku 1 % za správu, u Investičních plánů tento poplatek není.

Je ale opravdu 1 % tak zásadní?

V dlouhodobém horizontu ano.

Podívejme se na příklad:

Většina začínajících investorů na začátku vloží vyšší jednorázovou částku, ke které pak přidává pravidelné měsíční vklady.

Představme si tedy investora, který začíná s částkou 3 000 EUR (75 000 CZK), k níž měsíčně přidává 150 EUR (3 700 CZK). Investuje do ETF na index S&P 500 a jeho investiční horizont je 30 let.

Dlouhodobý výnos tohoto indexu je zhruba 8 % ročně.

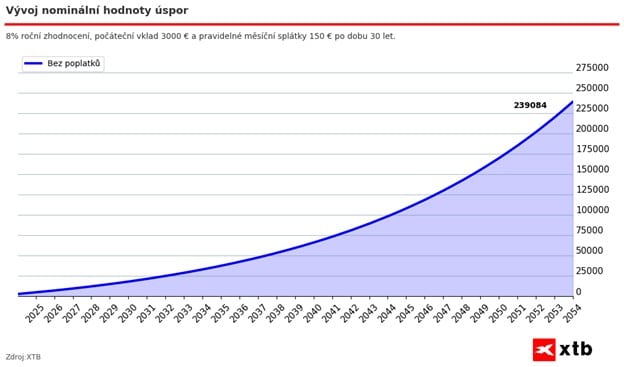

Výsledek takového investora můžeme vidět na grafu níže:

Za 30 let bude hodnota investičního účtu (vklady plus zhodnocení) při daných parametrech 239 084 EUR (5,9 milionu CZK).

Za tuto dobu investor na účet vloží celkem 57 000 EUR (1,4 milionu CZK) a zbývajících přibližně 182 000 EUR (4,5 milionu CZK) bude představovat výnos z investice.

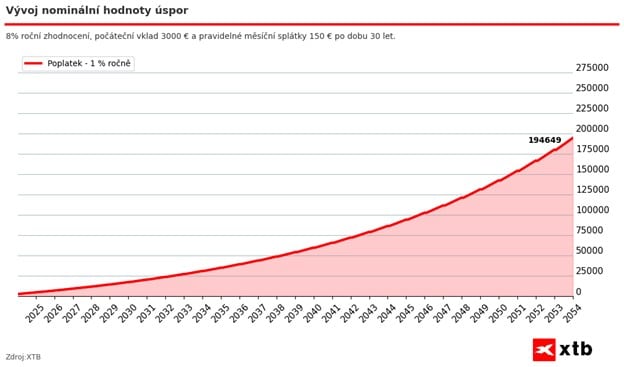

Nyní si představte stejnou situaci, ale investor posílá své peníze do ETF prostřednictvím makléře, který si účtuje roční poplatek za správu ve výši 1 %.

Čistý výnos tedy nebude činit 8 %, ale 7 %. Na první pohled to vypadá jako bezvýznamný rozdíl, ale při bližším pohledu to ve skutečnosti tak zanedbatelné není.

Při 7% čistém výnosu bude konečná hodnota účtu po 30 letech činit necelých 195 000 EUR (4,8 milionu CZK).

To je přibližně o 44 000 EUR (1,1 milionu CZK) méně než u účtu bez poplatků.

Celková vložená částka bude stále 57 000 EUR (1,4 milionu CZK), ale výnos bude činit pouze 138 000 EUR (3,4 milionu CZK).

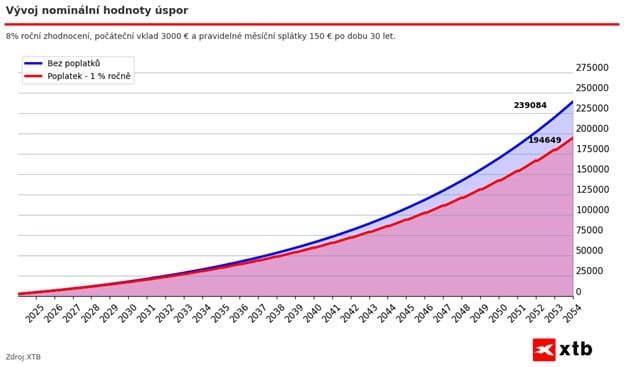

Porovnejme oba případy v jednom grafu.

Rozdíl v celkové hodnotě účtu je způsoben průběžně placeným ročním poplatkem ve výši 1 %, který na první pohled vypadá zanedbatelně, má však z dlouhodobého hlediska velký dopad.

S rostoucí velikostí portfolia totiž roste výška placeného poplatku.

Na grafu vidíme, že rozdíl se začíná výrazněji projevovat zhruba po 10-15 letech od zahájení investování a každým rokem se zvětšuje.

Investor by tedy neměl ignorovat ani na první pohled malé poplatky, jelikož i ty hrají v dlouhodobém horizontu velkou roli.